今回から「インボイス制度編」ですけど、そもそもインボイスって何? からですわよね。でも、このインボイス制度が『免税事業者』と関係大有りなら、避けて通れぬイバラの道を歩んで参りましょう、どこまでも! ではヨウイチくん、説明をヨロシクですのよ~!

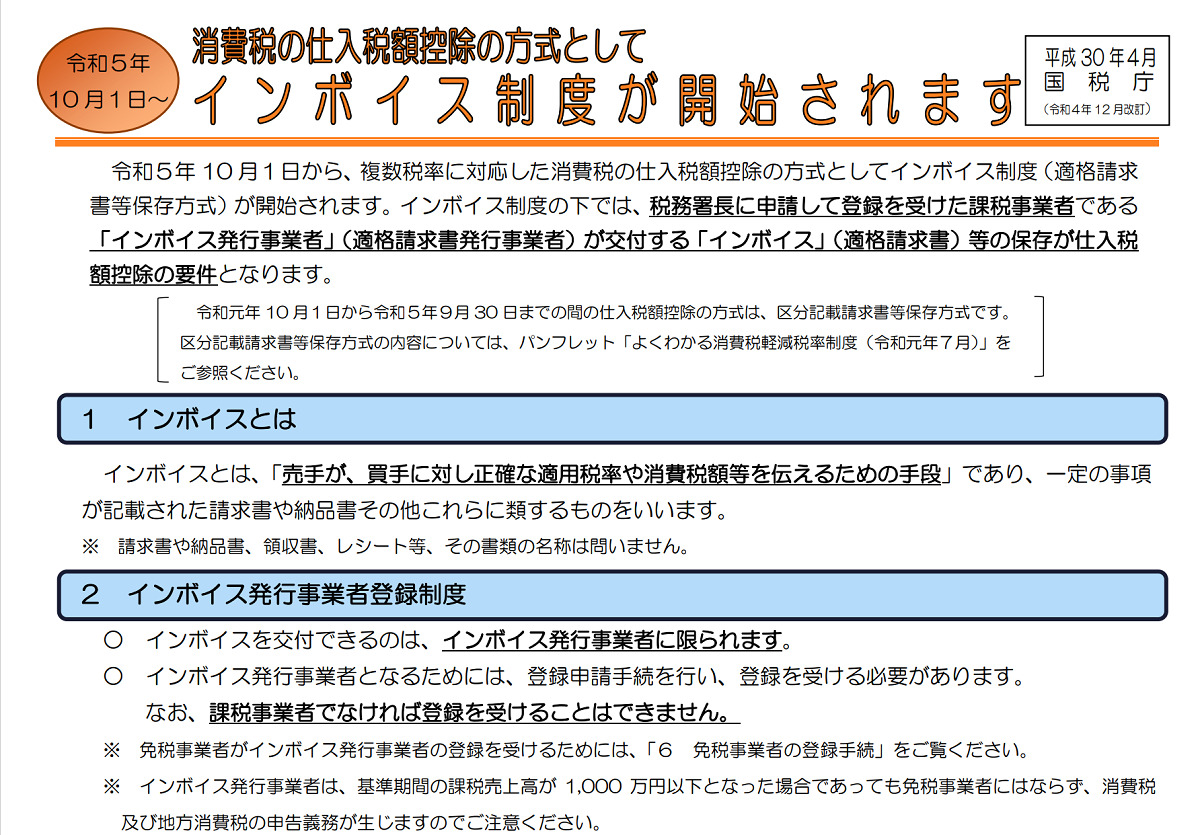

インボイスは売手が買手に正確な税率等を伝える手段だよ!

今年(2023年)の10月1日から「インボイス制度」が始まるんだけど、これは免税事業者を始めとして、すべての事業者や消費者に関係してくる制度だよ。でも、まだまだ理解が進んでいないのが現状なんだ。

そもそも「インボイス」ってなぁに?

国は「適格請求書」と説明しているけど、これでは「適格」って何? と新たな疑問が湧くだけだよね。

説明が新たな疑問を召喚する、螺旋循環だね。

僕のがそうでないことを祈るよ。「インボイス」の説明だけど「インボイス」で検索すると見つかる、国税庁PDFの下記説明が一番わかりやすいと思う↓

つまり、「インボイス(適格請求書)」という書類を作成するのではなく、既存の請求書や納品書、領収書、レシート等に一定の事項を記載すればOKなんだね。

おぉ~、これは良い説明だよ。インボイスの本質を適確に表現し、しかも要件が満たされていれば、書類の名称は問わない! これならウサコも大ナットク!

消費税の仕入税額控除にインボイスが必要になるよ!

それで「インボイス制度」が始まると、何が変わるの?

仕入税額控除だよ。買手の事業者が、消費税の仕入税額控除をする際に、売手の仕入先が発行した「インボイス」が必要になるんだ。

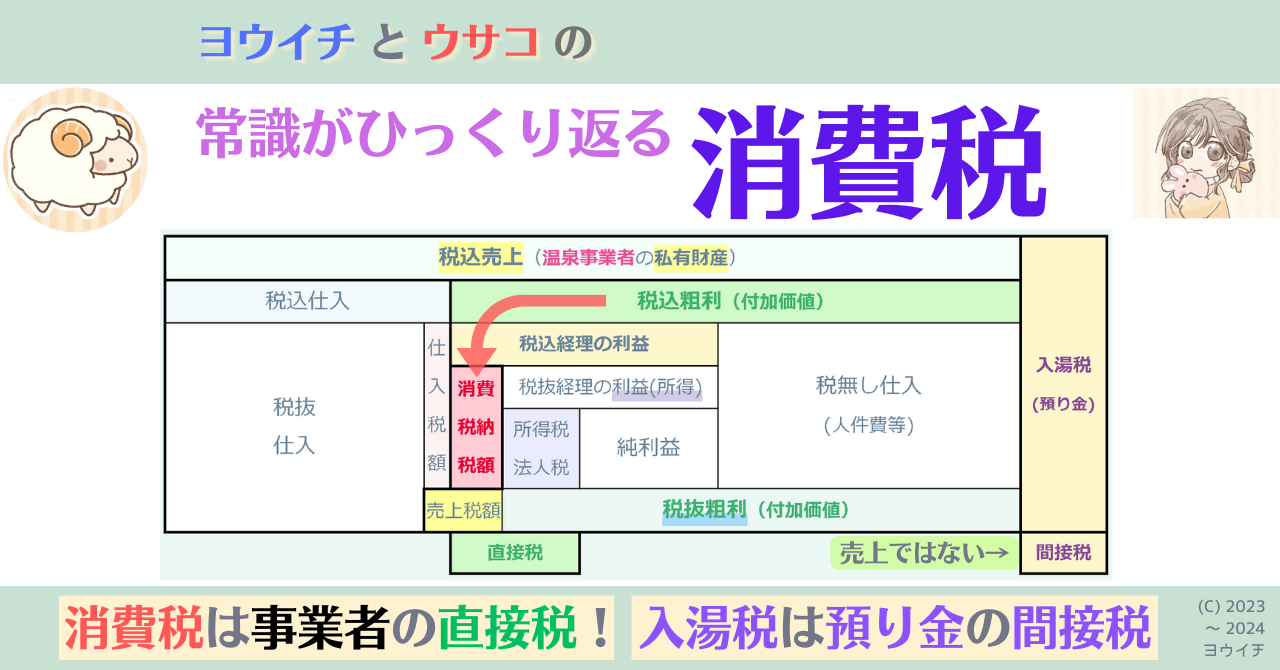

仕入税額控除は#06で説明してもらったけど、複数の事業者さんを経由する取引で、売上税額の累積(重複)を排除…だったよね。

『商流上の各事業者は「必ず税率通りに価格転嫁」が前提』だけどね。

それで、消費税納税額=売上税額-仕入税額だったよね!

そう。下の売上構成例で見ると、売手(仕入先)からのインボイスが

・有る場合:「仕入税額(30)」を控除できる

・無い場合:「仕入税額(30)」を控除できない

だからインボイスが無い場合は「売上税額(100)」=納税額(100)になる。

でも、インボイスは既存の請求書や領収書等に「一定の事項」を記載すれば良いだけだから、チョチョイのチョイ!よね。

それがそうはいかない。その「一定の事項」の中に、

免税事業者には超ヤバい事項が含まれている。

免税事業者には超ヤバイ事項って…な、何?

インボイス発行事業者登録で、免税事業者さんは強制終了!

さっきの国税庁PDFの「2.インボイス発行事業者登録制度」がそれだよ。

こ、これって…どういうこと?

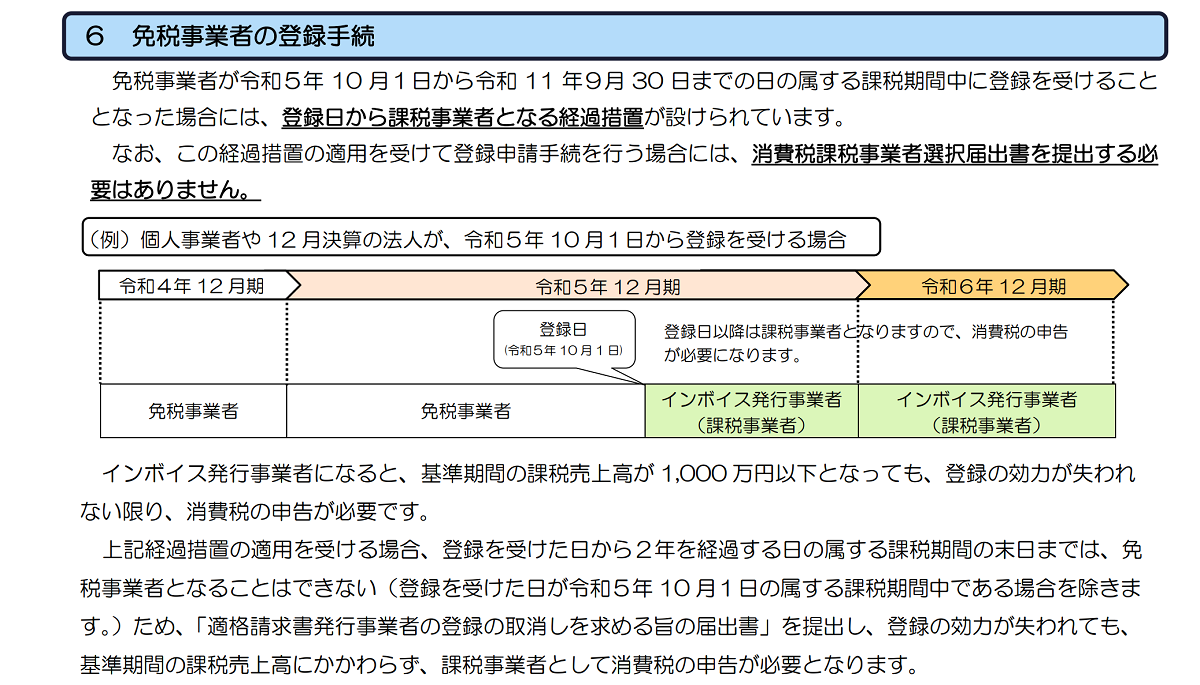

「一定の事項」に「インボイス発行事業者の登録番号」が入っているんだけど、免税事業者が登録したら制度開始の10月1日から課税事業者になって、課税売上高が1千万円以下でも消費税の申告が必要になるんだ。

ちょっと待ってェ! 免税事業者さんは消費税を納めると生活が破綻するから、取引に課税されていなかったのよね?

その通り。税の応能負担原則が踏みにじられる話なんだ。

\/お兄ちゃん、大丈夫だよ! 免税事業者さんからの仕入には消費税が存在しない。という事は、課税事業者さんはそれを仕入税額控除なんてしてるはずがないから、免税事業者さんがインボイス登録する必要なんて1ミリも無いよ!

…それがね、消費税の導入以来、現在でも免税事業者からの消費税が存在しない仕入を「仕入税額控除に含めていた」んだよ↓

なぁんですってぇええええぇえェぇえええええ!!

日本だけ免税事業者さんからの仕入を仕入税額控除していたよ!

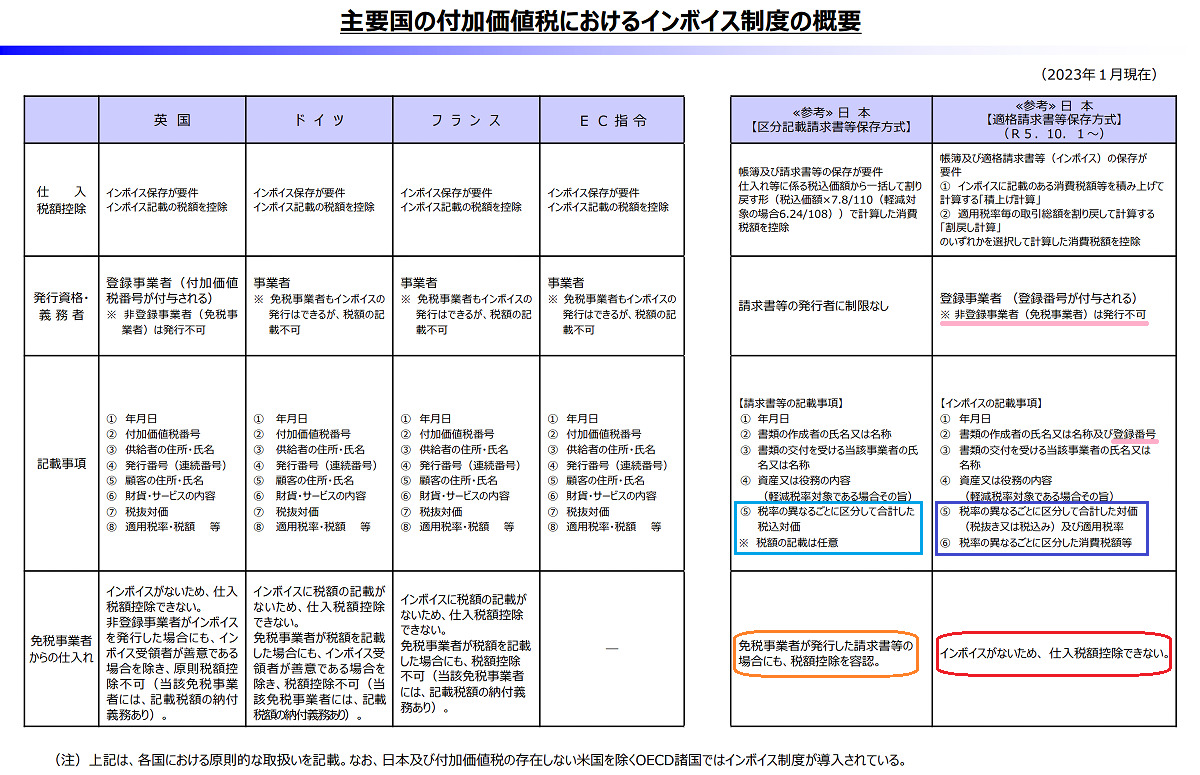

財務省「消費税など(消費課税)に関する資料」の「主要国の付加価値税におけるインボイス制度の概要」欄に資料PDFがあるから、それを見てみよう。

・英国と日本(R5.10.1~)

インボイス発行は登録事業者のみで、登録すると課税事業者になるため、発行不可。

・ドイツとフランスとEC指令

登録制ではないので、免税事業者もインボイスの発行は可能。ただし、税額は記載不可。

ドイツとフランスとEC指令の事例からも「免税事業者」とは「税を課されていない事業者」であることは明らか。

現状の日本で税額記載が「任意」なのは課税事業者は記載可能、免税事業者は税額が存在せず記載不可のため。

なお、英国とドイツの「インボイス受領者が善意である場合」とは「なりすましを知らない」という意味。

本当だよ! 日本だけ『免税事業者が発行した請求書等の場合にも、税額控除を容認』になっているよ…どうして?

消費税が導入された経緯に関係があるんだ。諸外国の付加価値税は最初からインボイス方式で始まったんだけど、日本だけ事情が違っていたんだよ。

日本だけ事情が違う?

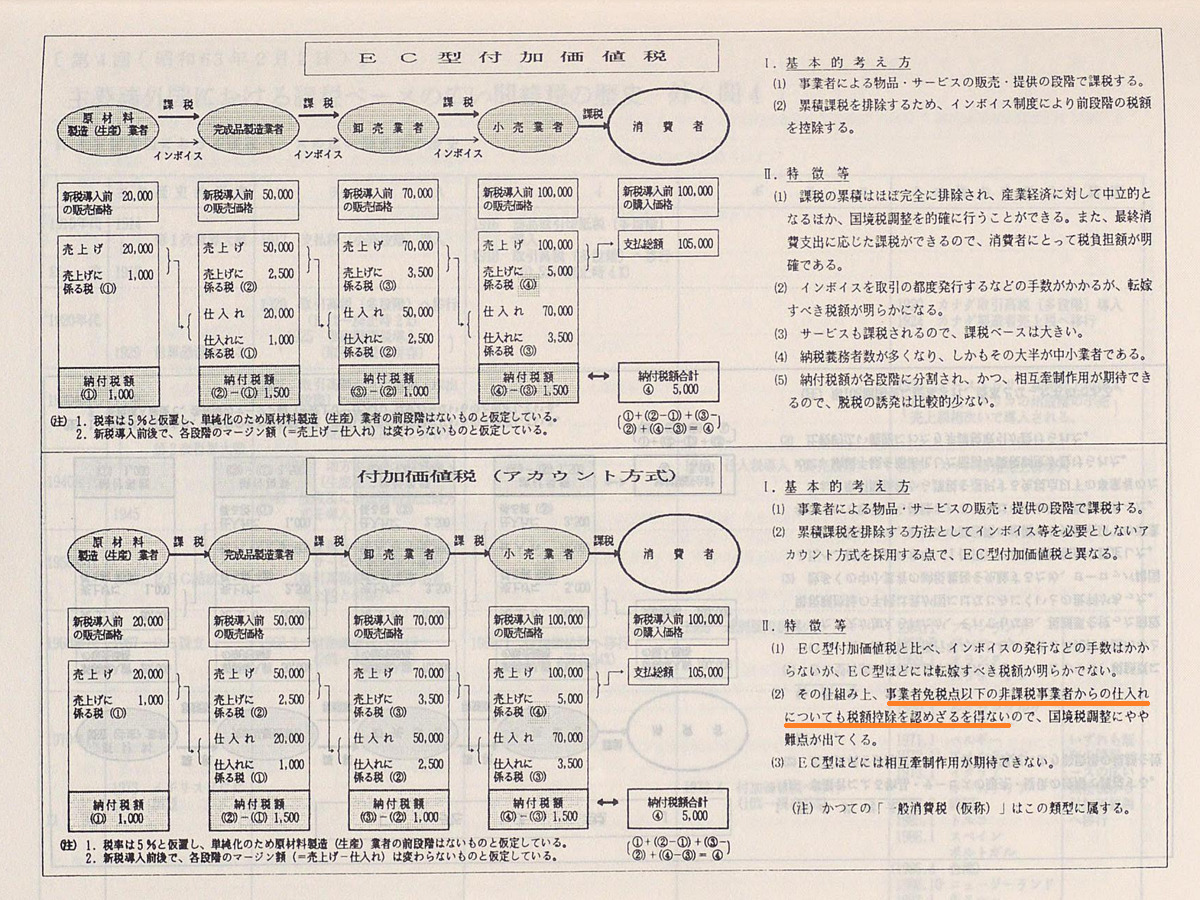

付加価値税が最初にフランスで導入されたのは1954年、この時に仕入税額控除の手段として、売手の仕入先が税率と税額を記載した「インボイス」を発行する事にした。買手の「前段階」の売手が発行することから、前段階仕入税額控除方式と呼ばれているよ。

と言う事は、日本だけがそれとは違うっていう事?

日本では、仕入税額控除の手段として、買手の事業者が作成する「帳簿」に基づいて算出する帳簿方式が採られた。ただし、帳簿が正しいかどうかの証拠として売手からの請求書等の保存が義務付けられてはいるよ。

だ~か~らぁ~! それがどうしてェ? なのぉ!!

諸外国には帳簿を付ける商習慣が無かったけど、日本には昔からそれが有って、既に所得税や法人税の申告納付が「帳簿」で行われていたんだよ。

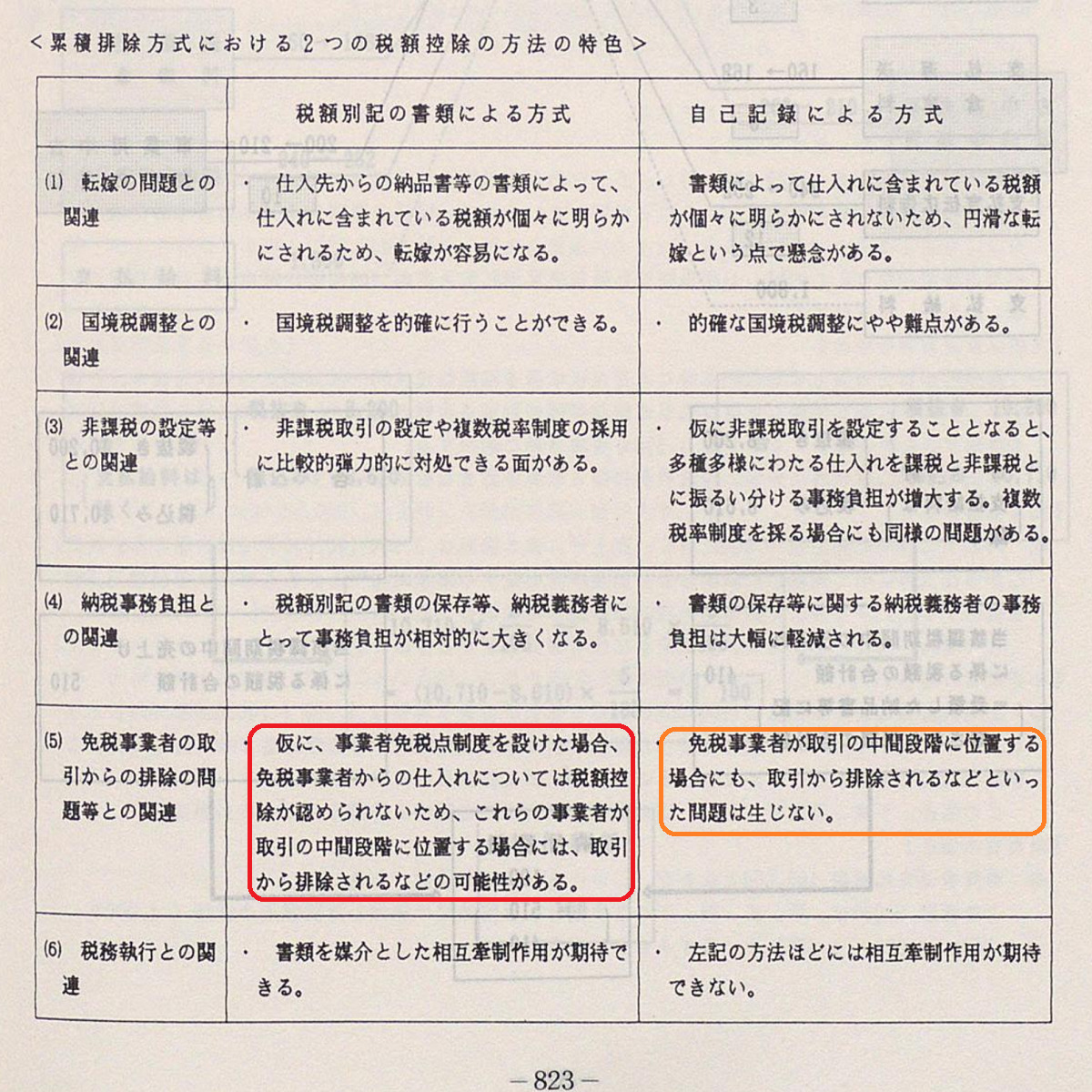

それとインボイス方式は売手が税額と税率を記載するから、複数税率への適正な対応が可能な反面、売手も買手も管理が必要で事務負担が大きいとされている。それに後述するように、免税事業者が取引から排除される可能性が大きいんだ。

帳簿方式だと事務負担は少なくて、

免税事業者さんが取引から排除されないの?

帳簿方式は買手が作成する『帳簿』が正確なら、特に単一税率では、税額計算の事務負担は比較的小さいとされている。それで、帳簿方式になった。半面、複数税率になったら、税率の種類が増えるほど大変になるのは確かだ。

そんなのパソコンでチョチョイっと…

って、そうか! 消費税が導入された1989年頃は…

パソコンはまだ普及していない。高性能なパソコンやインターネットが普及した現在では、帳簿方式でも複数税率に問題なく対応可能な事は、2019年10月から実証済だけどね。

ホ~ント、パソコン様様よねェ~♪

消費税が導入された1989年に発行された「税制調査会関係資料集」に当時の検討資料があったから、掲載しておくよ。

・P771 付加価値税(アカウント方式)は、現在の「帳簿方式」

・P823 税額別記の書類による方式は、「インボイス方式」

自己記録による方式は、現在の「帳簿方式」

検討資料から分かるようにインボイス方式はその仕組み上「税額」が存在しない「免税事業者」を想定していない。売手に「税額」を記載させる事が目的だからね。そして日本は消費税導入にあたって3000万円の事業者免税点を設定、事業者の6割が免税事業者になるという状況だった。

それじゃあ、インボイス方式が不採用になるわけよね…

帳簿方式では伝票に「課税事業者か免税事業者か」の記載が無いから、仕入税額控除を厳正に運用しようとすると、買手は、売手にそれを確認しなければならない。帳簿も課税事業者と免税事業者で合計を分ける必要がある。

だから『免税事業者が発行した請求書等の場合にも、税額控除を容認』になったのね。

これは消費税法中には直接の記述はなくて、国税庁は平成7.12.25付法基本通達(法令解釈通達)で下記規定を設けているよ。

第11章 仕入れに係る消費税額の控除 第1節 通則

11-1-3(課税仕入れの相手方の範囲)

| 法第2条第1項第12号《課税仕入れ(*)の意義》に規定する「他の者」には課税事業者及び免税事業者のほか消費者が含まれる。 |

| (*)消費税法第2条第1項第12号《課税仕入れ》事業者が、事業として他の者から資産を譲り受け、若しくは借り受け、又は役務の提供(中略)を受けること(中略)をいう。 |

平成7年(1995)年12月25日付「消費税法基本通達(課消2-25)」は下記2つの通達を整理、廃合したもの。

「消費税法取扱通達の制定について(間消1-63)」昭和63(1988)年12月30日付

「消費税関係法令の一部改正に伴う消費税の取扱いについて(間消2-29)」平成3(1991)年6月24日付

消費税法基本通達の平成8(1996)年4月1日以降の運用に伴い、これらの通達は同年3月31日限りで廃止。

廃止された通達での記述を確認するため、国会図書館に複写依頼中(2023.08.31)

「消費税法取扱通達の制定について(間消1-63)」昭和63(1988)年12月30日付

第11章 税額控除 第1節 仕入税額控除 第1款 通則

11-1-3(消費者等からの仕入れ)

事業者が消費者又は免税事業者(法第9条第1項《小規模事業者に係る納税義務の免除》の規定により消費税を納める義務が免除される事業者をいう。以下同じ。)から事業として資産を譲り受け、若しくは借り受け、又は役務の提供を受けた場合であつても、これらは、法第2条第1項第12号《課税仕入れの意義》に規定する課税仕入に該当するのであるから留意する。

基本行政通達 15-1 国税 間接国税(1) 平成4年5月21日加除 二八三五・137・五三七・83(2023.09.12追記)

後述するけど、結果としてこの措置は、売手の免税事業者を護る運用になった。そして、買手の課税事業者には「益税」になった。

「免税事業者の伝票も税額控除を容認」は双方良しの優しい運用!

えぇっ!? 消費税は預り金ではないから「益税」は無かったんじゃあ?

その事実は変わらないよ。消費税は納税義務者(税を納めないといけない人=課税対象者)の売手にしか発生しない。そして、売手が免税事業者の場合、納税義務を免除されて課税されていないから、この取引に消費税も益税も存在しない。

そうだよね。それなら、どこに「益税」が…?

買手の課税事業者だよ。買手が免税事業者からの「消費税が存在しない」仕入を「税込と見做して」仕入税額控除する時に「益税」が発生するんだ。

…確かに…見做し仕入税額が「益税」になってる…でも、それを控除しないと、課税事業者さんの税抜粗利が減っちゃうよぉ…

そう。わざと「益税」なんて言ったけど、実は買手の課税事業者の「損税対策」になっているんだよ。免税事業者から仕入れた課税事業者の税負担を減らす為に「売上税の累積の排除」を優先したとも言える。

それで、課税事業者さんは消費税の導入に大きな反対をしなかったのね。

そして、インボイス制度とは、上の表の「厳正運用」そのものなんだよ。これで買手の課税事業者が、免税事業者から仕入れようと思うだろうか?

…思わないよね。免税事業者さんからじゃなくって、課税事業者さんから仕入れようと思うよ。そしたら、免税事業者さんが取引から排除されていっちゃうよ!

それこそ、インボイス制度が持つ大きな問題点で、免税事業者には何もメリットがない。

それじゃあ『免税事業者が発行した請求書等の場合にも、税額控除を容認』は、実務上そうせざるを得なかったからだとしても、結果的に売手の免税事業者さんにも、買手の課税事業者さんにも、どちらにも優しい運用だったんだね!

とは言え、導入時の3%ならともかく、今や10%だから『すべての事業者に対して本則の計算方法による対応を求めるべき』と考えている税制調査会は、税収が減る免税点制度も簡易課税制度も絶対に廃止したいんだろうね。

税制調査会に人の心はないの!?

次回はこのインボイス制度と免税事業者への誤解・偏見を解いていくよ。

うん。Not even justice, I want to get truth! だね!

インボイスは、売手が買手に正確な税率等を伝える手段で、複数税率への適正な対応が可能なのは分かりましたけど、免税事業者を取引から排除してしまうのね…だから「免税事業者の伝票も税額控除を容認」ですのに! 次回「冤罪」、誤解と偏見に立ち向かいますわよ!

つづく

このブログは3部構成の予定です。各部は「カテゴリー」で分けています。

第1部「消費税の仕組み」編

検証可能な資料を使って「消費税の仕組み」を説明していきます。

第2部「インボイス制度」編

10月施行予定の「インボイス制度」の概要と問題点、施行延期策。

第3部「消費税の正体」編

消費税の問題点を取り上げて、その「正体」に迫ります。

全部で約20回ほどの予定です。最後までお付き合い頂けましたら、幸いです。